汇通财经APP讯——本周最重要的事件莫过于美国公布12月通胀报告,尽管美国整体消费者物价指数(CPI)较去年同期涨幅仍为美联储目标水准2%的三倍有余,但环比出现2020年5月以来的首次下滑,通胀降温迹象进一步强化美联储将退出激进加息路线的预期,从而令美元大大受挫,

美元指数下跌逾1.7%,一度创去年6月上旬以来的最低水平101.974。

日元因此表现相当强势。此外有报导指出,日本央行将在下周政策会议上评估其宽松货币政策带来的副作用,并可能采取额外措施来纠正收益率曲线控制政策所造成的市场扭曲。而本周公布的数据显示,东京地区12月核心CPI创下40年以来最大涨幅,这让市场揣测日本央行可能在下周会议进一步调整政策以逐步退出大规模刺激措施。

美元兑日元本周铁定收于130整数关口下方,并一度触及七个月最低位128.102。

通胀数据降温,美元一败涂地

美元在美国公布通胀数据之前呈现弱势盘整,延续上周美国非农就业报告中薪资涨势放缓、以及供应管理协会(ISM)非制造业采购经理人指数(PMI)自2020年5月首度跌破景气荣枯分水岭50所造成的颓势。而在美国通胀数据发布后,美元又迎来一轮抛盘,

美元指数创下自去年6月以来的新低,因数据显示美国通胀出现降温迹象。

美国劳工部公布12月CPI较上年同期上涨6.5%,创2021年10月以来最小按年涨幅,且较11月的上涨7.1%大幅回落;12月CPI较前月下跌0.1%,此为2020年5月以来首次出现环比下降,同时也是连续第三个月环比涨幅低于市场预期;路透调查分析师原预估12月CPI环比持平。

美国洛约拉马里蒙特大学的金融和经济学教授Sung Won Sohn表示,“通胀已经触顶,但问题是下坡路有多陡峭……可以肯定的是,美联储的措施已经开始见效,尽管达到2%的通胀目标还需要一段时间。”

BMO Capital Markets高级经济学家Sal Guatieri则指出:“核心通胀年率连续三个月下降开始形成一种趋势...这种趋势可能刺激美联储在2月1日进一步放缓紧缩步伐。”

通胀数据公布后,美联储官员仍未软化打击通胀的立场,但暗示可能会进一步放慢加息步伐。费城联储主席哈克则称,未来加息25个基点将是合适的。亚特兰大联储主席博斯蒂克则称,数据表明通胀正趋缓,或许可以更缓慢地行动。

圣路易斯联储主席布拉德则是不反对未来放慢加息幅度,一反他之前要求更大幅度加息的立场。不过他仍希望政策利率尽快达到5%以上。

美国就业市场依然吃紧由于劳动力成本约占CPI的三分之二,美联储官员将希望在暂停加息之前看到更多令人信服的价格压力减轻的证据。但劳动力市场仍然吃紧,截至1月7日当周,初请失业金人数减少1000人,经季节性调整后为205000人。

经济学家预测最近一周有215000人申请失业救济。尽管科技行业高调裁员,金融和住房等对利率敏感的行业也裁员,但初请失业金人数仍然很低。

在大流行期间难以找到劳动力后,公司目前不愿将工人送回家。富国银行驻纽约的经济学家Michael Pugliese表示:“即使美联储放慢步伐,它也会在下次会议后继续收紧政策,”

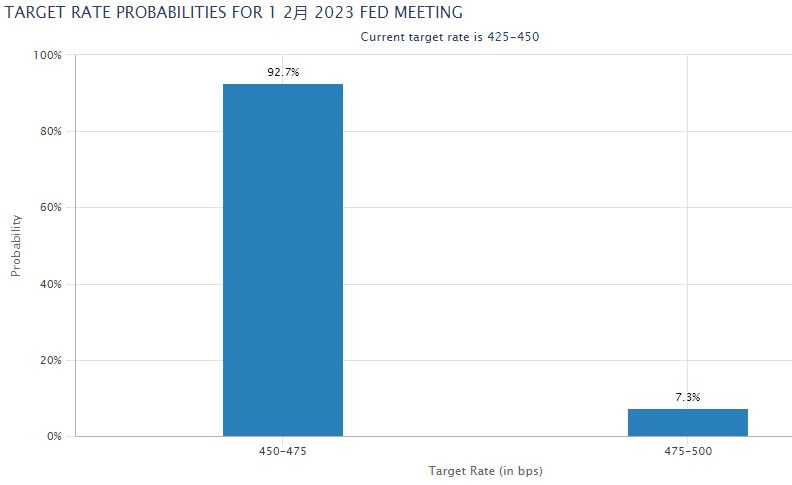

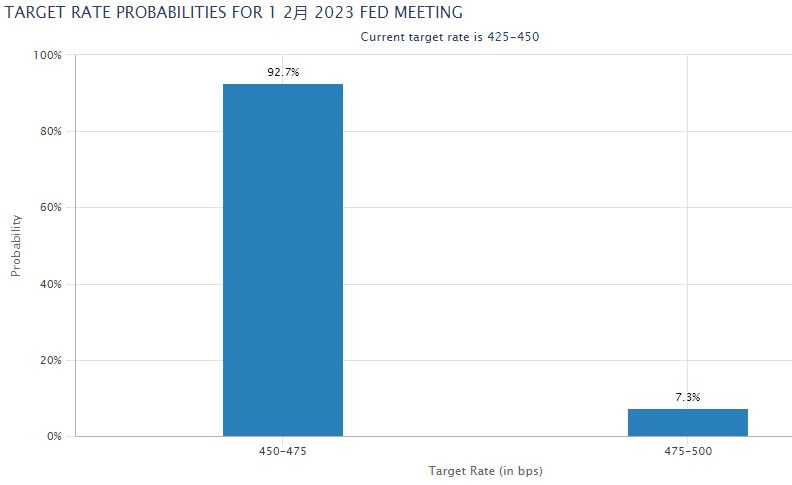

芝商所的“联储观察”工具显示,投资者现在认为美联储这次会议升息25个基点的机率超过90%,大幅高于美国12月通胀数据公布前的75%。

美联储从2022年6月开始连续四次会议升息75个基点,然后12月会议放缓到升息50个基点。美联储官员预计指标政策利率今年将在5.00%和5.25%之间触顶。目前指标利率在4.25%-4.50%。

日元强势反弹

日元本周强势大涨逾2.8%,因美国公债收益率受到通胀数据降温影响跌至四周低点的同时,日本公债收益率却因为市场揣测日本央行可能进一步调整政策而节节高升,美日利差逐渐收窄使美元黯然失色。

日本读卖新闻报导指出,日本央行下周政策会议将评估宽松政策的副作用,并将采取进一步行动以解决收益率曲线遭到扭曲的情形,这无异是对上个月意外宣布调整收益率曲线控制政策做进一步的反思。消息人士则指出,日本央行下周可能会上调通胀预估,并讨论是否需要采取进一步措施来解决市场扭曲问题。

日本央行董事会前成员白井小百合本周表示:“美国利率正在下降,所以预期日元不会进一步贬值。美元过度强势后可能会得到纠正。家庭和企业通胀预期极高,但市场预测低于2%,通胀趋势没有太大变化。日本央行扩大日本国债收益率区间是现有政策的延伸;旨在制定可持续政策,这是一个合理的决定。从日本经济基本面来看,很难想像货币政策会发生根本变化。如果可能的话,日本货币政策的今后方向是提高灵活度。”

市场也正在向日本央行逼宫。日本指标10年期公债收益率周五突破了央行设定的新政策上限,这是市场对数十年来超宽松货币政策发起的最直接挑战。尽管日本央行旋即宣布进行1.4万亿日元的紧急购债,但日债收益率曲线明显承受全线上涨压力。

野村证券首席策略师松泽中指出,市场预计日本央行下次会议将再次提高10年期公债收益率的上限。该行认为:“日本央行现在放弃还为时过早,它仍有弹药来捍卫0.5%的收益率上限。”

然而日本央行所面对的压力不只来自市场,也来自经济基本面。东京12月核心CPI涨幅高达4.0%,不但创下40年来新高,是央行目标水准的两倍,且高于市场预估的3.8%,表明日本通胀压力升温。

大和证券首席市场分析师岩下真理表示:“显然日本通胀正在呈现趋势性上升...总之,我们会看到更多数据将为日本央行最终实现货币政策正常化提供理由。”

欧元坚挺

欧元兑美元上涨近1.9%,盘中创九个月高点1.0867。大涨势头除了建立在美联储加息立场可能松动的预期上之外,也建立在欧洲央行料坚守打击通胀立场之上。

奥地利央行行长霍尔茨曼在论及近期加息的问题时表示称:“政策利率将不得不进一步大幅上升,以达到足具限制性的水平,确保通胀及时回到2%的中期目标。”

芬兰央行行长雷恩称,欧洲央行仍必须在未来的会议上“大幅”加息,以限制增长并抑制过高的通胀。希腊央行行长史托纳拉则称,欧洲央行将继续提高利率,直到确定通胀率在中期内向2%的目标回落。

不过也有其他央行官员持相对中性立场,例如法国央行行长维勒鲁瓦·德·加洛称,央行在5个月内加息2.5个百分点后,利率已达到既不助长通胀也不限制通胀的水平,未来须以务实步伐加息。葡萄牙央行行长则是说本轮加息进程已接近尾声。

德国商业银行的经济学家预计,在欧洲央行颇具吸引力的货币政策推动下,欧元将走强。“欧洲央行内部鸽派和鹰派阵营的许多言论似乎有差别。如果欧洲央行坚持其言论,其近期货币政策方向可能相当有吸引力。与美联储相比,欧洲央行目前处于‘可能还不够坚定’和‘已经可以预见的成功’之间,欧元能够从欧洲央行明显的鹰派决心中受益。”

英国数据鼓舞人心

英镑兑美元上涨近1.2%,盘中创12月15日以来新高至1.2248,主要受益于美元大幅走软。此外,英国经济增长数据令人鼓舞,也巩固了英镑投资者信心。

周五公布的英国国内生产总值(GDP)月报显示,英国11月经济意外扩张,达到0.1%,预期为-0.2%,前值为0.5%。同时,截止11月的三个月服务业指数为-0.1%,预期-0.4%,前值-0.1%。

英国央行首席经济学家休·皮尔(Huw Pill)周一表示:“最近几个月,供应中断似乎有所缓解。消费者需求模式出现了一些正常化的迹象(尽管仍是初步的)。我们开始看到劳动力市场指标出现转机。”

加拿大丰业银行的经济学家预计:“上半年英镑/美元将稳定在当前水平,下半年随着全球货币政策收紧周期的成熟,相对于普遍被高估的美元,英镑将出现一些温和的走强。在这一点上,我们预计投资者将开始考虑美联储宽松政策的前景,并准备重新拥抱风险,撤出美元。”

三菱日联金融集团的经济学家预计,英镑/美元今年将稳步看向1.30。“虽然人们已经预料到英国经济正在衰退,但最近有利的能源价格发展增加了衰退比预期更浅、更短的可能性。在英国央行的最新预测中,他们预计衰退可能持续到2024年年中。这一悲观的评估为未来一年的意外增长留下了更多空间。我们现在预测今年晚些时候英镑的前景更加乐观,预计英镑将上升到1.3000的水平。我们相信,我们已经度过了对英镑的悲观情绪的顶峰,尽管我们仍然担心罢工行动和高工资增长将继续构成下行风险,因为这可能会导致英国通胀持续上升。”